UBS: Οι παράγοντες που αλλάζουν τις επενδύσεις των family offices

Οι γεωπολιτικές εξελίξεις, η τεχνητή νοημοσύνη και η κλιματική αλλαγή αναδεικνύονται σε σημαντικούς παράγοντες και αλλάζουν τον τρόπο με τον οποίο επενδύουν και διαμορφώνονται τα χαρτοφυλάκια των family offices της UBS, σύμφωνα με τη νέα έκδοση του Global Family Office Report.

Ειδικότερα, αυξάνοντας τη στάθμιση στα σταθερά εισοδήματα των ανεπτυγμένων αγορών, τα χαρτοφυλάκια επανέφεραν μεγαλύτερη ισορροπία μεταξύ ομολόγων και μετοχών, όπως σημείωσε σχετικά ο Γιώργος Αθανασόπουλος, επικεφαλής του Global Family and Institutional Wealth, Co-Head of Global Markets της UBS.

Με την αλλαγή αυτή, η οποία φαίνεται να αντανακλά τις αυξημένες αποδόσεις των ομολόγων, οι εύπορες οικογένειες προσαρμόζονται σε έναν κόσμο όπου αναμένεται μετριότερος πληθωρισμός και μειώσεις επιτοκίων, σύμφωνα τα αποτελέσματα της φετινής έρευνας στην οποία συμμετείχαν συνολικά 320 family offices της ελβετικής τράπεζας, τα οποία εκπροσωπούν οικογένειες με μέση περιουσία 2,6 δισ. δολαρίων και συνολικό πλούτο άνω των 600 δισ. δολαρίων.

Από την πλευρά του ο Benjamin Cavalli, επικεφαλής του Global Wealth Management Strategic Clients της UBS, τόνισε:

«Το διευρυμένο και σε παγκόσμιο επίπεδο ολοκληρωμένο σύνολο δεδομένων μας επέτρεψε να εμβαθύνουμε στην ανάλυσή μας και να αποκτήσουμε πληροφορίες σχετικά με τον τρόπο με τον οποίο οι λειτουργικές δραστηριότητες των οικογενειακών γραφείων επηρέασαν την κατανομή των περιουσιακών τους στοιχείων. Αυτό μας επιτρέπει να τους παρέχουμε εξατομικευμένα ευρήματα και συμβουλές».

Πιο ισορροπημένα χαρτοφυλάκια

Πιο αναλυτικά, η έρευνα του 2024 έδειξε ότι τα χαρτοφυλάκια των family offices, δηλαδή των γραφείων της UBS που βοηθούν στη διαχείριση των περιουσιακών στοιχείων και των αναγκών μιας οικογένειας, επέστρεψαν σε μεγαλύτερη ισορροπία μεταξύ ομολόγων και μετοχών.

Πιθανώς προσαρμοζόμενο σε έναν κόσμο συγκρατημένου πληθωρισμού και μειωμένων πολιτικών επιτοκίων, η αλλαγή αυτή φαίνεται να αντανακλά τις αυξημένες αποδόσεις των ομολόγων και συνάδει με τις κινήσεις που είχαν προαναγγελθεί από την περσινή έκθεση.

- Ισχυρή παρουσία στις ΗΠΑ

Κατά μέσο όρο, τα family offices διατήρησαν τη μεγαλύτερη περιφερειακή κατανομή τους στη Βόρεια Αμερική (50%), πάνω από το ένα τέταρτο (27%) στη Δυτική Ευρώπη και 17% είτε στην Ασία-Ειρηνικό είτε στην ευρύτερη Κίνα.

Όσον αφορά το μέλλον, η Βόρεια Αμερική και η περιοχή Ασίας-Ειρηνικού, εκτός από την περιοχή της ευρύτερης Κίνας, θα είναι οι κορυφαίοι προορισμοί των πρόσθετων κατανομών, με πάνω από το ένα τρίτο να σκοπεύει να αυξήσει τις κατανομές σε καθεμία από αυτές τις περιοχές κατά την επόμενη πενταετία, με 38% και 35% αντίστοιχα.

Τα ευρωπαϊκά δεδομένα

Σε σύγκριση με τα family offices σε διεθνές επίπεδο, η Ευρώπη έχει το μεγαλύτερο ποσοστό των οικογενειακών γραφείων που σχεδιάζουν να κάνουν αλλαγές στη στρατηγική κατανομή περιουσιακών στοιχείων τους το 2024, με μερίδιο 42% και, κατά μέσο όρο, υπάρχει ισχυρή προκατάληψη για την κατανομή των χαρτοφυλακίων τους στη Δυτική Ευρώπη, 49%.

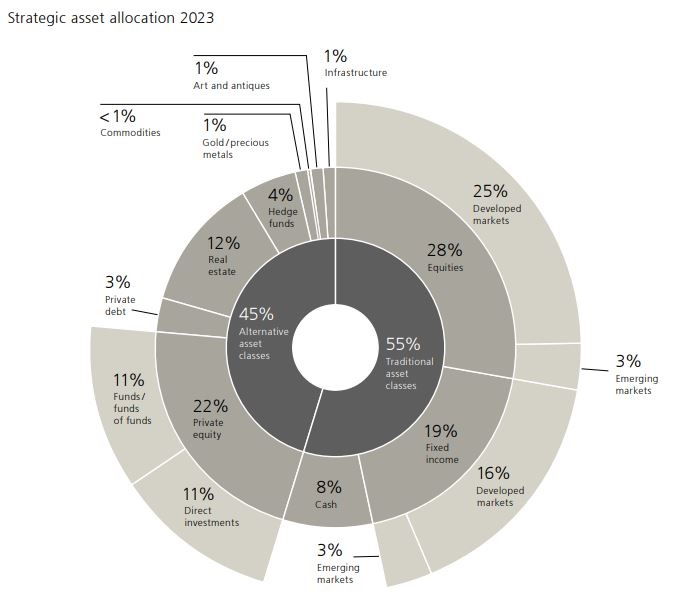

Στρατηγική κατανομή περιουσιακών στοιχείων στην Ευρώπη. (2023)

Αντίστοιχα, η Ευρώπη έχει το μεγαλύτερο ποσοστό family offices που καλύπτονται έναντι οικονομικών κινδύνων, στο 67%. Επί του παρόντος και τα επόμενα πέντε χρόνια, τα ευρωπαϊκά οικογενειακά γραφεία ανησυχούν περισσότερο για μια μεγάλη γεωπολιτική σύγκρουση, κατά 61% και 71% αντίστοιχα.

Κερδίζει έδαφος η τεχνητή νοημοσύνη

Διαφοροποίηση μέσω της ενεργητικής διαχείρισης, καθώς η τεχνητή νοημοσύνη είναι το κορυφαίο επενδυτικό θέμα στην κατάταξη:

Ακριβώς όπως τα ισορροπημένα χαρτοφυλάκια φαίνεται να επανέρχονται στην επικρατέστερη θέση, έτσι και η ενεργητική διαχείριση. Εν μέσω ραγδαίων τεχνολογικών αλλαγών, μεταβαλλόμενων προσδοκιών για τα επιτόκια και άνισης ανάπτυξης, η αυξημένη διασπορά των αποδόσεων προσφέρει ευκαιρίες για ενεργό διαχείριση.

Σχεδόν τέσσερα στα 10 (39%) family officess παγκοσμίως δηλώνουν ότι επί του παρόντος βασίζονται περισσότερο στην επιλογή διαχειριστών και/ή στην ενεργό διαχείριση για να ενισχύσουν τη διαφοροποίηση του χαρτοφυλακίου, ποσοστό αυξημένο κατά 4% από το 2023.

Από την πλευρά των εναλλακτικών επενδύσεων, τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου χρησιμοποιούνται από το ένα τρίτο (33%) των οικογενειακών γραφείων για διαφοροποίηση.

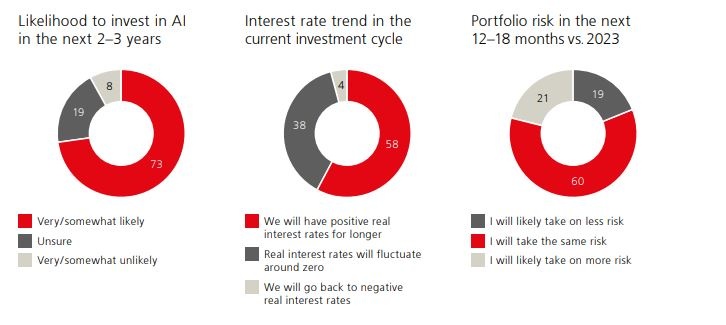

Από θεματική άποψη, η γενεσιουργός τεχνητή νοημοσύνη είναι το πιο δημοφιλές επενδυτικό θέμα, με περισσότερα από τα τρία τέταρτα (78%) των family officess να δηλώνουν ότι είναι πιθανό να αποτελέσει τομέα επενδύσεων τα επόμενα δύο έως τρία χρόνια.

Οι παράγοντες που προκαλούν ανησυχία

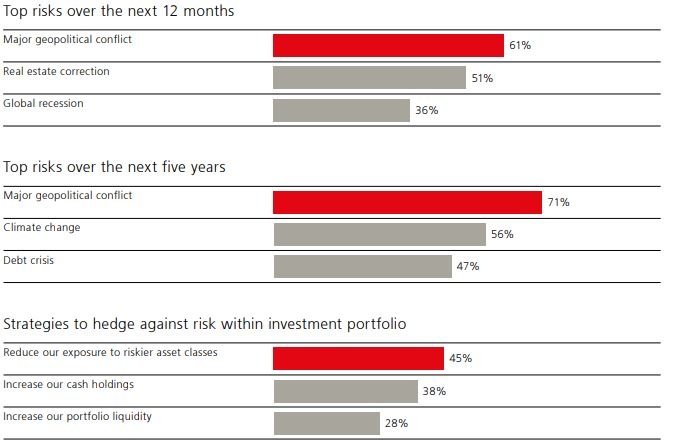

Ενώ οι οικονομίες φαίνεται να σταθεροποιούνται, η γεωπολιτική αναδεικνύεται ως η κορυφαία ανησυχία για τα family offices, ακολουθούμενη από την κλιματική αλλαγή μεσοπρόθεσμα.

Σε διάστημα 12 μηνών, το 58% ανησυχεί για το ενδεχόμενο μιας μείζονος γεωπολιτικής σύγκρουσης. Φαίνεται επίσης να υπάρχουν ανησυχίες ότι οι κεντρικές τράπεζες μπορεί να είναι σε θέση να μειώσουν τα επιτόκια μόνο αργά, με το 37% των οικογενειακών γραφείων να δηλώνουν ότι ανησυχούν για υψηλότερα επιτόκια και το 39% για υψηλότερο πληθωρισμό.

Ενώ οι γεωπολιτικές συγκρούσεις παραμένουν η κορυφαία ανησυχία (62%), σχεδόν οι μισοί (49%) ανησυχούν για την κλιματική αλλαγή και σχεδόν άλλοι τόσοι (48%) ανησυχούν για μια κρίση χρέους σε μια εποχή που οι δυτικές χώρες επιβαρύνονται με υψηλά επίπεδα δημόσιου χρέους που μπορεί να φαίνονται μη βιώσιμα.

Αυξάνεται το focus στη βιωσιμότητα

Η βιωσιμότητα γίνεται ολοένα και πιο σημαντικό θέμα που επηρεάζει όχι μόνο τα επενδυτικά χαρτοφυλάκια των οικογενειακών γραφείων, αλλά και τις μακροπρόθεσμες προοπτικές των επιχειρήσεων που λειτουργούν.

Περισσότερα από τα μισά (57%) από τα family offices με λειτουργούσα επιχείρηση είτε λαμβάνουν ήδη υπόψη τους ζητήματα βιωσιμότητας για τις λειτουργούσες επιχειρήσεις τους είτε σχεδιάζουν να το πράξουν στο μέλλον.

Καθώς το θέμα της βιωσιμότητας ωριμάζει, τα family offices χρειάζονται περισσότερες πληροφορίες και συμβουλές. Καλύτερη ανάλυση δεδομένων για τη μέτρηση του αντίκτυπου των επενδύσεων.

ΣΧΕΤΙΚΕΣ ΕΙΔΗΣΕΙΣ

UBS: Αισιοδοξία για την ανάπτυξη στην Ελλάδα - Πρόβλεψη για 2,5% το 2024 και 3% το 2025

Πέθανε ο μουσικός Γιάννης Ευσταθίου, μέλος του συγκροτήματος των Ο.P.A.

21:31

Διεγράφη από την Κοινοβουλευτική Ομάδα του ΠΑΣΟΚ ο Οδυσσέας Κωνσταντινόπουλος

21:21

Μειώνεται στο μισό η παραγωγή στο υπεράκτιο κοίτασμα φυσικού αερίου του Κατάρ

21:13

Το ρωσικό δεξαμενόπλοιο Arctic Metagaz δεν έχει βυθιστεί και πλέει ακυβέρνητο ανοικτά της Μάλτας

21:04