«Φρένο» ΑΑΔΕ στη φοροαποφυγή μέσω Ελεγχόμενων Αλλοδαπών Εταιρειών

Εγκύκλιο για την αποτροπή της φοροαποφυγής των εγχώριων εταιρειών μέσω της μεταφοράς των εσόδων τους σε χώρες με χαμηλή φορολογία με τη χρήση Ελεγχόμενων Αλλοδαπών Εταιρειών (ΕΑΕ) εξέδωσε η Ανεξάρτητη Αρχή Δημοσίων Εσόδων (ΑΑΔΕ).

Στην εγκύκλιο δίνονται αναλυτικά παραδείγματα για τα κριτήρια που πρέπει να πληρούνται προκειμένου να χαρακτηριστεί μία οντότητα ως Ελεγχόμενη Αλλοδαπή Εταιρεία, οι κανόνες υπολογισμού του φορολογητέου εισοδήματος της Ελεγχόμενης Αλλοδαπής Εταιρείας, ζητήματα που προκύπτουν σε περιπτώσεις μεταγενέστερης διανομής ή μεταβίβασης συμμετοχών στην Ελεγχόμενη Αλλοδαπή Εταιρεία, κ.α..

Η εγκύκλιος 2018/2022, που αφορά φυσικά πρόσωπα, νομικά πρόσωπα και νομικές οντότητες που διατηρούν Ελεγχόμενες Αλλοδαπές Εταιρείες, έχει ως εξής:

Α. ΓΕΝΙΚΑ

1. Με τις διατάξεις του άρθρου 66 του ν. 4172/2013 (εφεξής ΚΦΕ), όπως ισχύουν μετά την τροποποίηση τους με τις διατάξεις του άρθρου 12 του ν.4607/2019 θεσπίζεται ειδικός αντικαταχρηστικός κανόνας για την αποτροπή της φοροαποφυγής των εγχώριων εταιρειών μέσω της μεταφοράς των εσόδων τους σε θυγατρικές που βρίσκονται σε χώρες με χαμηλή φορολογία. Συγκεκριμένα, εισάγονται διατάξεις περί ελεγχόμενων αλλοδαπών εταιρειών (Controlled Foreign Companies) που αφορούν στη συμπερίληψη στο φορολογητέο εισόδημα της εγχώριας εταιρείας μη διανεμηθέντος εισοδήματος νομικού προσώπου ή νομικής οντότητας που είναι φορολογικός κάτοικος άλλης χώρας ή μη αποδοθέντος εισοδήματος μόνιμης εγκατάστασης στην αλλοδαπή, εφόσον συντρέχουν σωρευτικά οι προϋποθέσεις που ορίζονται στο άρθρο αυτό (σχετ. η Ε.2071/2019 εγκύκλιος κοινοποίησης διατάξεων).

2. Επισημαίνεται ότι οι διατάξεις του άρθρου 66 του ΚΦΕ είναι ειδικότερες σε σχέση με τις διατάξεις του άρθρου 38 ν. 4174/2013 (ΚΦΔ). Κατά συνέπεια, περιπτώσεις που εμπίπτουν στο πεδίο εφαρμογής του άρθρου 66 του ΚΦΕ εξετάζονται μόνο υπό το πρίσμα αυτού και όχι υπό το πρίσμα των γενικότερων διατάξεων, ούτε σωρευτικά ούτε εναλλακτικά (Ε.2167/2019).

Β. ΠΡΟΫΠΟΘΕΣΕΙΣ ΕΦΑΡΜΟΓΗΣ ΑΡΘΡΟΥ 66 ΚΦΕ Β.1. ΟΡΙΣΜΟΣ ΕΛΕΓΧΟΜΕΝΩΝ ΑΛΛΟΔΑΠΩΝ ΕΤΑΙΡΕΙΩΝ

3. Με τις διατάξεις της παραγράφου 1 του άρθρου 66 ΚΦΕ, όπως αυτές ισχύουν μετά την τροποποίησή τους με τις διατάξεις του ν.4607/2019 και οι οποίες έχουν εφαρμογή για τα εισοδήματα που αποκτώνται και τις δαπάνες που πραγματοποιούνται στα φορολογικά έτη που αρχίζουν από την 1.1.2019 και μετά, ορίζεται ότι ως Ελεγχόμενη Αλλοδαπή Εταιρεία νοείται το αλλοδαπό νομικό πρόσωπο ή η αλλοδαπή νομική οντότητα ή η μόνιμη εγκατάσταση στην αλλοδαπή, τα κέρδη της οποίας δε φορολογούνται ή απαλλάσσονται του φόρου στην ημεδαπή, όταν συντρέχουν σωρευτικά οι εξής προϋποθέσεις (περιπτώσεις (α), (β) και (γ) της παραγράφου 1 του άρθρου 66 ΚΦΕ).

Β.2. ΤΟ ΚΡΙΤΗΡΙΟ ΤΗΣ ΣΥΜΜΕΤΟΧΗΣ (άρθρο 66 παράγραφος 1 εδάφιο α ΚΦΕ)

4. Στην περίπτωση νομικού προσώπου ή νομικής οντότητας, ο φορολογούμενος μόνος του ή από κοινού με τις συνδεδεμένες με αυτόν επιχειρήσεις, κατέχει άμεση ή έμμεση συμμετοχή σε ποσοστό άνω του πενήντα τοις εκατό (50%) των δικαιωμάτων ψήφου ή έχει την άμεση ή έμμεση κυριότητα επί ποσοστού άνω του πενήντα τοις εκατό (50%) του κεφαλαίου ή δικαιούται να εισπράττει ποσοστό άνω του πενήντα τοις εκατό (50%) των κερδών του εν λόγω νομικού προσώπου ή νομικής οντότητας.

Επισημαίνεται ότι σε περίπτωση έμμεσης συμμετοχής, προκειμένου για τον καθορισμό του ποσοστού αυτού, πρώτα πρέπει να εξετάζεται η σύνδεση των ενδιάμεσων οντοτήτων με την εγχώρια εταιρεία κατά την έννοια της παρ. 2 του άρθρου 66 του ΚΦΕ., Εφόσον διαπιστωθεί ότι αυτές είναι συνδεδεμένες, στη συνέχεια πρέπει να ελέγχονται τα ποσοστά συμμετοχής αυτών στην υπό εξέταση ΕΑΕ αθροιστικά. Εφόσον το άθροισμα ξεπερνάει το 50%, πληρούται η σχετική προϋπόθεση (σχετ. η Ε.2122/2021 εγκύκλιος).

Β.3. ΤΟ ΚΡΙΤΗΡΙΟ ΤΟΥ ΚΑΤΑΒΛΗΘΕΝΤΟΣ ΦΟΡΟΥ (άρθρο 66 παράγραφος 1 εδάφιο β ΚΦΕ)

5. Ο πραγματικός εταιρικός φόρος που έχει καταβάλει για τα κέρδη του το νομικό πρόσωπο ή η νομική οντότητα ή η μόνιμη εγκατάσταση στην αλλοδαπή, είναι μικρότερος από τη διαφορά μεταξύ του φόρου που θα οφειλόταν από το νομικό πρόσωπο ή τη νομική οντότητα ή τη μόνιμη εγκατάσταση, σύμφωνα με την ελληνική νομοθεσία, αν ήταν φορολογικός κάτοικος ή διατηρούσε μόνιμη εγκατάσταση σύμφωνα με το άρθρο 6 του ΚΦΕ στην Ελλάδα και του πραγματικού εταιρικού φόρου που έχει καταβάλει για τα κέρδη του το νομικό πρόσωπο ή η νομική οντότητα ή η μόνιμη εγκατάσταση.

6. Κατά συνέπεια, πλέον, με βάση τις νέες διατάξεις ως Ελεγχόμενη Αλλοδαπή Εταιρεία νοείται, πέραν ενός αλλοδαπού νομικού προσώπου ή μίας αλλοδαπής νομικής οντότητας, και η μόνιμη εγκατάσταση στην αλλοδαπή, υπό τις προϋποθέσεις της παρ. 1 άρθρου 66 ΚΦΕ. Με τις διατάξεις του τελευταίου εδαφίου της περίπτωσης αυτής ορίζεται ότι, για τον υπολογισμό της διαφοράς φόρου, η μόνιμη εγκατάσταση μίας ελεγχόμενης αλλοδαπής εταιρείας που δεν υπόκειται σε φόρο ή απαλλάσσεται του φόρου στη χώρα της ελεγχόμενης αλλοδαπής εταιρείας δε λαμβάνεται υπόψη.

7. Το ανωτέρω εδάφιο είναι σύμφωνο και με τα αναφερόμενα στην τελική έκθεση της Δράσης 3 του Σχεδίου Δράσης BEPS του ΟΟΣΑ - Designing Effective Controlled Foreign Company Rules (τελευταίο εδάφιο παρ. 71).

8. Ο φόρος που θα οφειλόταν στην ημεδαπή υπολογίζεται σύμφωνα με την εσωτερική νομοθεσία.

9. Επομένως, με βάση την προϋπόθεση β' της παρ. 1 του άρθρου 66 ΚΦΕ., προκειμένου για την εφαρμογή των υπόψη διατάξεων, θα πρέπει ο πραγματικός εταιρικός φόρος που έχει καταβάλει για τα κέρδη του το νομικό πρόσωπο ή η νομική οντότητα ή η μόνιμη εγκατάσταση στην αλλοδαπή, να είναι μικρότερος του 50% του αναλογούντος φόρου που θα οφειλόταν από το νομικό πρόσωπο ή τη νομική οντότητα ή τη μόνιμη εγκατάσταση, σύμφωνα με την ελληνική νομοθεσία, αν ήταν φορολογικός κάτοικος ή διατηρούσε μόνιμη εγκατάσταση σύμφωνα με το άρθρο 6 του ΚΦΕ στην Ελλάδα (όπως αυτός θα προέκυπτε από τον κωδικό 004 του εντύπου Ν αν η ΕΑΕ είχε υποβάλει δήλωση ως ημεδαπή εταιρεία).

10. Επισημαίνεται ότι με τις νέες διατάξεις, προκειμένου για την πλήρωση της ως άνω προϋπόθεσης αυτής, θεσπίζεται κριτήριο πραγματικής φορολόγησης, ώστε οι διατάξεις να ενεργοποιούνται όταν ο φόρος που πραγματικά καταβλήθηκε στη χώρα της ΕΑΕ είναι μικρότερος από το ήμισυ του φόρου που θα καταβαλλόταν με βάση τις γενικές διατάξεις φορολογίας εισοδήματος νομικών προσώπων αν η ΕΑΕ (αλλοδαπό νομικό πρόσωπο ή νομική οντότητα ή μόνιμη εγκατάσταση) ήταν φορολογικός κάτοικος ή διατηρούσε μόνιμη εγκατάσταση σύμφωνα με το άρθρο 6 του ΚΦΕ στην Ελλάδα. Συνεπώς δεν εξετάζεται πλέον το γεγονός εάν η ΕΑΕ είναι εγκατεστημένη και υπόκειται σε φορολογία σε μη συνεργάσιμο κράτος ή κράτος με προνομιακό φορολογικό καθεστώς (άρθρο 65 ΚΦΕ), όπως ίσχυε με βάση τις προϊσχύουσες διατάξεις.

Γ. ΤΟ ΚΡΙΤΗΡΙΟ ΤΟΥ ΕΙΣΟΔΗΜΑΤΟΣ (άρθρο 66 παράγραφος 1 εδάφιο γ ΚΦΕ)

11. Άνω του τριάντα τοις εκατό (30%) του καθαρού εισοδήματος προ φόρων που πραγματοποιεί το νομικό πρόσωπο ή η νομική οντότητα ή η μόνιμη εγκατάσταση στην αλλοδαπή εμπίπτει σε μία ή περισσότερες από τις κατηγορίες που ορίζονται στην παράγραφο 3 του άρθρου 66 του ν.4172/2013, όπως ισχύει.

Στο σημείο αυτό επισημαίνεται ότι η εξαίρεση που προβλεπόταν με τις προϊσχύουσες διατάξεις με βάση την οποία οι διατάξεις περί ΕΑΕ δεν είχαν εφαρμογή αν επρόκειτο για αλλοδαπή εταιρεία της οποίας η κύρια κατηγορία μετοχών αποτελούσε αντικείμενο διαπραγμάτευσης σε οργανωμένη αγορά, καταργήθηκε. Ως εκ τούτου και οι εισηγμένες εταιρείες καταλαμβάνονται από το πεδίο εφαρμογής των υπόψη διατάξεων, εφόσον πληρούνται οι προϋποθέσεις που τίθενται σε αυτό.

12. Παράδειγμα 1.

Ελληνική ανώνυμη εταιρεία διατηρεί συνδεδεμένη κατά την έννοια των διατάξεων του άρθρου αυτού αλλοδαπή εταιρεία εκτός ΕΕ η οποία δεν προβαίνει σε διανομές προς την Ελληνική και κατά συνέπεια η τελευταία δεν αποκτά εισόδημα προς φορολόγηση. Έστω ότι το σύνολο των εισοδημάτων της ΕΑΕ προέρχεται από δικαιώματα που αυτή αποκτά από τρίτες χώρες με μηδενική παρακράτηση, τα οποία ανέρχονται σε 50 εκατ. ευρώ ενώ ο πραγματικός φόρος που καταβλήθηκε στην αλλοδαπή ανέρχεται σε 100.000 ευρώ. Ο φόρος που θα καταβαλλόταν στην Ελλάδα αν το εισόδημα αυτό αποκτάτο από την Ελληνική ανώνυμη με δεδομένο ότι αυτά καταβάλλονται από τρίτες χώρες με μηδενική παρακράτηση θα ήταν 50 εκατ. ευρώ Χ 24% = 12 εκατ. Ο πραγματικός φόρος που καταβλήθηκε στην αλλοδαπή είναι μικρότερος των 6 εκατ. και κατά συνέπεια η β' προϋπόθεση της παρ.1 του άρθρου 66 πληρούται.

Δ. ΟΡΙΣΜΟΣ ΣΥΝΔΕΔΕΜΕΝΩΝ ΕΤΑΙΡΕΙΩΝ ΓΙΑ ΤΟΥΣ ΣΚΟΠΟΥΣ ΤΟΥ ΑΡΘΡΟΥ 66

13. Με την παράγραφο 2 δίδεται ο ορισμός της συνδεδεμένης εταιρείας για τους σκοπούς του άρθρου αυτού. Ειδικότερα, ως συνδεδεμένη επιχείρηση νοείται:

(α) νομικό πρόσωπο ή νομική οντότητα στην οποία ο φορολογούμενος κατέχει, άμεσα ή έμμεσα, δικαιώματα ψήφου ή συμμετοχή στο κεφάλαιο ή δικαίωμα συμμετοχής στα κέρδη ποσοστού είκοσι πέντε τοις εκατό (25%) και άνω,

(β) φυσικό ή νομικό πρόσωπο ή νομική οντότητα που κατέχει, άμεσα ή έμμεσα, δικαιώματα ψήφου ή συμμετοχή στο κεφάλαιο ή δικαίωμα συμμετοχής στα κέρδη ποσοστού είκοσι πέντε τοις εκατό (25%) και άνω σε έναν φορολογούμενο.

Αν ένα φυσικό ή νομικό πρόσωπο ή μια νομική οντότητα κατέχει, άμεσα ή έμμεσα, δικαιώματα ψήφου ή συμμετοχή στο κεφάλαιο ή δικαίωμα συμμετοχής στα κέρδη ποσοστού είκοσι πέντε τοις εκατό (25%) και άνω σε έναν φορολογούμενο και σε ένα ή περισσότερα νομικά πρόσωπα ή νομικές οντότητες, όλα τα σχετικά νομικά πρόσωπα ή νομικές οντότητες, περιλαμβανομένου του φορολογουμένου, θεωρούνται επίσης συνδεδεμένες επιχειρήσεις.

14. Με βάση το τελευταίο εδάφιο της περίπτωσης β' της παραγράφου 2 του άρθρου 66 ΚΦΕ στην έννοια των συνδεδεμένων επιχειρήσεων συμπεριλαμβάνονται όλα τα νομικά πρόσωπα, τα οποία έχουν κοινό μέτοχο τρίτο νομικό πρόσωπο ή οντότητα, εφόσον πληρούνται οι προϋποθέσεις του εδαφίου αυτού.

15. Επισημαίνεται ότι ο πιο πάνω ορισμός των συνδεδεμένων προσώπων για σκοπούς του άρθρου 66 διαφοροποιείται από εκείνον του άρθρου 2 του ν.4172/2013.

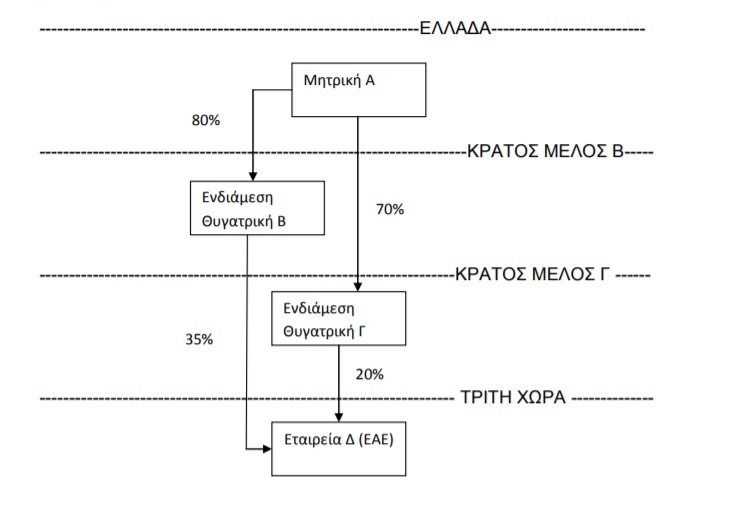

16. Παράδειγμα 2

Στο παραπάνω σχήμα με βάση τους ανωτέρω ορισμούς οι εταιρείες Μητρική Α (φορολογούμενος) και οι ενδιάμεσες Θυγατρική Β και Θυγατρική Γ είναι συνδεδεμένες διότι η Α συμμετέχει σε καθεμία από αυτές με ποσοστό άνω του 25%. Συνεπώς, για να ελέγξουμε εάν η εταιρεία Δ αποτελεί ΕΑΕ της Α, εξετάζουμε εάν το ποσοστό συμμετοχής στη Δ των δύο συνδεδεμένων Β και Γ είναι, από κοινού, άνω του 50%. Καθώς οι ενδιάμεσες Θυγατρική Β και Θυγατρική Γ συμμετέχουν από κοινού άμεσα κατά 55% στο μετοχικό κεφάλαιο της Εταιρείας Γ, πληρούται το όριο του 50% και η Εταιρεία Δ είναι ΕΑΕ.

Σε περίπτωση που έστω ένα από τα δύο ποσοστά συμμετοχής της Μητρικής στις ενδιάμεσες είναι κάτω του 25%, τότε η εταιρεία Δ δεν αποτελεί ΕΑΕ.

Ε. ΚΑΤΗΓΟΡΙΕΣ ΕΙΣΟΔΗΜΑΤΟΣ ΠΟΥ ΚΑΤΑΛΑΜΒΑΝΟΝΤΑΙ ΑΠΟ ΤΗ ΔΙΑΤΑΞΗ

17. Περαιτέρω, με τις διατάξεις της παραγράφου 3 του άρθρου 66 ορίζεται ότι στο φορολογητέο εισόδημα του φορολογουμένου (φυσικού ή νομικού προσώπου ή νομικής οντότητας) περιλαμβάνεται το μη διανεμηθέν εισόδημα της ελεγχόμενης αλλοδαπής εταιρείας, που προκύπτει από τις εξής κατηγορίες εισοδήματος:

α) τόκοι ή οποιοδήποτε άλλο εισόδημα που παράγεται από χρηματοοικονομικά περιουσιακά στοιχεία,

β) δικαιώματα ή οποιοδήποτε άλλο εισόδημα που παράγεται από πνευματική ιδιοκτησία,

γ) μερίσματα και εισόδημα από την εκποίηση μετοχών,

δ) εισόδημα από χρηματοδοτική μίσθωση,

ε) εισόδημα από ασφαλιστικές, τραπεζικές και άλλες χρηματοοικονομικές δραστηριότητες,

στ) εισόδημα από εταιρείες τιμολόγησης που αποκομίζουν έσοδα από πωλήσεις αγαθών και υπηρεσιών που αγοράζονται και πωλούνται σε συνδεδεμένες με αυτήν επιχειρήσεις και δεν προσθέτουν καμία ή προσθέτουν ελάχιστη οικονομική αξία.

18. Ενόψει των ανωτέρω για φορολογικά έτη που αρχίζουν από την 1.1.2019 και μετά, ως μη διανεμηθέν εισόδημα λαμβάνονται τα κέρδη που προκύπτουν από τις κατηγορίες εισοδήματος που ρητά κατονομάζονται στην παράγραφο 3 του άρθρου 66 του ΚΦΕ και όχι το σύνολο του μη διανεμηθέντος εισοδήματος της ΕΑΕ.

19. Επισημαίνεται ότι στις παραπάνω κατηγορίες δεν συμπεριλαμβάνεται πλέον το εισόδημα από ακίνητη περιουσία.

20. Αντίθετα, από 01-01-2019 συμπεριλαμβάνεται το εισόδημα από εταιρείες τιμολόγησης (invoicing companies), πρόβλεψη η οποία δεν υπήρχε στις προϊσχύουσες διατάξεις (βλ. σχετ. και παρ. 78 της Τελικής Έκθεσης του Σχεδίου Δράσης 3 BEPS του ΟΟΣΑ).

21. Με τις νέες διατάξεις προκειμένου για τη φορολόγηση του συνολικού μη διανεμηθέντος εισοδήματος της ΕΑΕ δεν υφίσταται πλέον η προϋπόθεση το εισόδημα που προκύπτει έστω και από μία από τις κατηγορίες που κατονομάζονται στο άρθρο αυτό να υπερβαίνει το 50% των συναλλαγών του φορολογούμενου (ή των συνδεδεμένων με αυτόν μερών) με την ΕΑΕ.

22. Περαιτέρω τα μη διανεμηθέντα παθητικά εισοδήματα περιλαμβάνονται στο φορολογητέο εισόδημα χωρίς να εξετάζεται αν αυτά προέρχονται από πράξεις και συναλλαγές της ΕΑΕ με τη φορολογούμενη εταιρεία/οντότητα/πρόσωπο ή από πράξεις και συναλλαγές της ΕΑΕ με πρόσωπα που συνδέονται άμεσα ή έμμεσα με τη φορολογούμενη εταιρεία/οντότητα/πρόσωπο (λειτουργία της ΕΑΕ ως εταιρεία που λαμβάνει μόνο παθητικά εισοδήματα από άλλες εταιρείες συνδεδεμένες με το φορολογούμενο προς όφελός του).

23. Με τις νέες διατάξεις, όπως προκύπτει και από την παρ. 12 του Προϊμίου της Οδηγίας και με την επιφύλαξη των οριζομένων περί ουσιαστικής οικονομικής δραστηριότητας - αντιμετωπίζεται η τεχνητή εκτροπή εισοδημάτων παθητικού χαρακτήρα που αποτελούν μέρος του παγκόσμιου εισοδήματος του φορολογουμένου και το οποίο χωρίς τις υπόψη διατάξεις θα παρέμενε αφορολόγητο.

ΣΤ. ΚΑΝΟΝΕΣ ΥΠΟΛΟΓΙΣΜΟΥ ΦΟΡΟΛΟΓΗΤΕΟΥ ΕΙΣΟΔΗΜΑΤΟΣ ΤΗΣ ΕΑΕ

24. Με την παράγραφο 4 ορίζονται οι κανόνες υπολογισμού του φορολογητέου εισοδήματος της ΕΑΕ. Ειδικότερα, ορίζεται ότι το εισόδημα που περιλαμβάνεται στη φορολογητέα βάση υπολογίζεται, σύμφωνα με τις διατάξεις του ΚΦΕ και με τον φορολογικό συντελεστή που ισχύει για τα κέρδη από επιχειρηματική δραστηριότητα των φυσικών προσώπων, σύμφωνα με το Δεύτερο Μέρος του ΚΦΕ ή με τον φορολογικό συντελεστή που ισχύει για τα κέρδη από επιχειρηματική δραστηριότητα των νομικών προσώπων ή νομικών οντοτήτων, σύμφωνα με το Τρίτο Μέρος του ΚΦΕ, κατά περίπτωση (περ. α').

Το εισόδημα περιλαμβάνεται σε εκείνο το φορολογικό έτος του φορολογουμένου, στη διάρκεια του οποίου λήγει το φορολογικό έτος του νομικού προσώπου ή της νομικής οντότητας που χαρακτηρίζεται ως ΕΑΕ και υπολογίζεται κατ' αναλογία προς τη συμμετοχή του φορολογουμένου στο νομικό πρόσωπο ή τη νομική οντότητα (περ. β'). Αν το νομικό πρόσωπο ή η νομική οντότητα ή η μόνιμη εγκατάσταση πραγματοποιούν σε ένα φορολογικό έτος ζημίες, αυτές δεν περιλαμβάνονται στη φορολογητέα βάση του φορολογουμένου, αλλά συμψηφίζονται με μελλοντικά κέρδη, υπό τις προϋποθέσεις που ορίζονται στην παράγραφο 4 του άρθρου 27 ΚΦΕ (περ. γ').

25. Ειδικότερα, στο ανωτέρω παράδειγμα 2 της παρούσας το τελικό ποσοστό συμμετοχής της φορολογούμενης εταιρείας το οποίο θα εφαρμόζεται επί του μη διανεμηθέντος εισοδήματος της ΕΑΕ ισούται με 42% =80%*35%+70%*20%. Το τελικό ποσοστό συμμετοχής δύναται να διαφοροποιείται από το ποσοστό που αποτελεί κριτήριο αναγνώρισης μίας ΕΑΕ. Στην προκειμένη περίπτωση το ποσοστό (42%) είναι χαμηλότερο

από το ποσοστό που αποτελεί κριτήριο αναγνώρισης της ΕΑΕ (55%) με βάση τα αναφερόμενα στην παρ. 16.

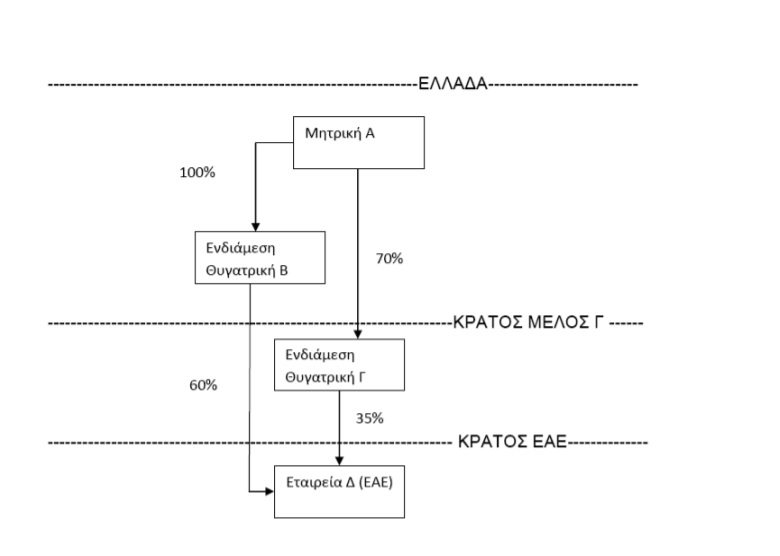

26. Ωστόσο, στην περίπτωση που μία εκ των ενδιάμεσων εταιρειών είναι επίσης φορολογικός κάτοικος Ελλάδος, θα λαμβάνεται υπόψη το εισόδημα της ΕΑΕ μόνο από την εταιρεία η οποία διατηρεί άμεση και ευθεία συμμετοχή στην ΕΑΕ (πρώτη στην αλυσίδα εταιρεία που συναντάται στην Ελλάδα) και η οποία θα αποκτούσε εισόδημα από εισπραττόμενα μερίσματα, αν η ΕΑΕ προχωρούσε σε διανομή. Δηλαδή στο παρακάτω παράδειγμα 3 από την ενδιάμεση θυγατρική Β.

Παράδειγμα 3

27. Ομοίως, αν στο ανωτέρω παράδειγμα μεσολαβούσε αλυσίδα συνδεδεμένων αλλοδαπών εταιρειών το εισόδημα της ΕΑΕ θα λαμβάνονταν υπόψη επίσης από την πρώτη Ελληνική εταιρεία που μεσολαβεί στο σχήμα αυτό, δηλαδή την Β.

28. Περαιτέρω, αν στο ανωτέρω παράδειγμα και η εταιρεία Γ ήταν ελληνική με ποσοστό συμμετοχής άνω του 50% τότε το εισόδημα της ΕΑΕ θα επιμεριζόταν στις Β και Γ ανάλογα με το ποσοστό συμμετοχής τους στην ΕΑΕ.

Ζ. ΔΙΑΝΟΜΗ ΚΕΡΔΩΝ ΑΠΟ ΤΗΝ ΕΑΕ

29. Με την παράγραφο 5 ορίζεται ότι όταν η ΕΑΕ (το νομικό πρόσωπο ή η νομική οντότητα) διανέμει ή αποδίδει κέρδη στον φορολογούμενο κάτοικο Ελλάδος, τα οποία περιλαμβάνονται στο φορολογητέο εισόδημα του τελευταίου, τα ποσά του εισοδήματος που είχαν περιληφθεί σε προηγούμενο φορολογικό έτος στη φορολογητέα βάση στην Ελλάδα σύμφωνα με την παράγραφο 3 αφαιρούνται από τη φορολογητέα βάση κατά τον υπολογισμό του ύψους του οφειλόμενου φόρου του φορολογουμένου επί των διανεμομένων κερδών (της ΕΑΕ.)

30. Συνεπώς, κατά το χρόνο που πραγματοποιείται διανομή αφαιρούνται τα ποσά της ΕΑΕ που είχαν περιληφθεί σε προηγούμενα φορολογικά έτη, σύμφωνα με τις διατάξεις του άρθρου 66 Κ.Φ.Ε.. Με αυτόν τον τρόπο θα υπαχθούν σε φόρο κατά τον χρόνο αυτό μόνο τα τυχόν κέρδη που προέκυψαν κατά τον τελευταίο αυτό χρόνο, ήτοι στο έτος που πραγματοποιείται η διανομή και μόνο.

Η. ΕΚΠΟΙΗΣΗ ΤΗΣ ΣΥΜΜΕΤΟΧΗΣ ΣΕ ΕΑΕ

31. Εξάλλου, με τις διατάξεις της παραγράφου 6 του ίδιου άρθρου ορίζεται ότι σε περίπτωση εκποίησης των συμμετοχών του φορολογουμένου στο αλλοδαπό νομικό πρόσωπο ή νομική οντότητα ή της δραστηριότητας της μόνιμης εγκατάστασης στην αλλοδαπή, κατά τον υπολογισμό του ύψους του οφειλόμενου φόρου, αφαιρείται από τη φορολογητέα βάση το μέρος εκείνο που έχει ήδη φορολογηθεί σε προηγούμενα φορολογικά έτη με βάση τις διατάξεις του άρθρου αυτού.

32. Από τη διατύπωση προκύπτει ότι η διάταξη εφαρμόζεται μόνο στην περίπτωση κατά την οποία ο φορολογούμενος κάτοικος Ελλάδος κατέχει άμεσα την εν λόγω συμμετοχή.

33. Τα ποσά αυτά καταχωρούνται στον κωδικό 478 του εντύπου Ν. Σε περίπτωση μεταβίβασης μέρους των συμμετοχών της ΕΑΕ, τότε το ποσό που καταχωρείται στον ανωτέρω κωδικό στη δήλωση φορολογίας εισοδήματος περιορίζεται κατά το ποσοστό συμμετοχής που μεταβιβάζεται.

34. Παράδειγμα 4.

Έστω ημεδαπή εταιρεία η οποία συμμετέχει με ποσοστό 100% σε αλλοδαπή ΕΑΕ μεταβιβάζει το σύνολο των συμμετοχών της. Από τη μεταβίβαση αυτή προκύπτει με βάση τα βιβλία της υπεραξία ύψους 9 εκ. Επισημαίνεται, ότι η εν λόγω ημεδαπή εταιρεία φορολογήθηκε τα δύο προηγούμενα έτη, ως μη διανεμηθέν εισόδημα από την υπόψη αλλοδαπή ΕΑΕ, για ποσά που ανέρχονται σε 1 εκ. και 2 εκ. αντίστοιχα. Ενόψει των ανωτέρω και δεδομένου ότι η ημεδαπή εταιρεία τα δύο προηγούμενα έτη φορολογήθηκε με βάση το άρθρο 66 του ΚΦΕ για 3 εκ. συνολικά, το ποσό αυτό θα πρέπει να αφαιρεθεί από τη φορολογητέα βάση του έτους που λαμβάνει χώρα η μεταβίβαση. Κατά συνέπεια το ποσό που θα ληφθεί υπόψη, για τον προσδιορισμό του φορολογητέου αποτελέσματος της εν λόγω εταιρείας ανέρχεται στο ύψος των 6εκ. (9εκ - 3εκ).

35. Επίσης, αν η ανωτέρω ημεδαπή εταιρεία δεν μεταβιβάσει το σύνολο των συμμετοχών της ΕΑΕ αλλά μόνο το 30% των μετοχών της, από την οποία προκύπτει υπεραξία 2,7 εκ τότε το ποσό που θα πρέπει να αφαιρεθεί από τη φορολογητέα βάση του έτους μεταβίβασης είναι αυτό που αντιστοιχεί στο ποσοστό συμμετοχής που μεταβιβάζεται, δηλαδή 3 εκ. Χ 30% = 0,9 εκ. Κατά συνέπεια το ποσό που θα ληφθεί υπόψη για τον προσδιορισμό του φορολογητέου αποτελέσματος της εν λόγω εταιρείας ανέρχεται στο ύψος των 1,8εκ (2,7 εκ. - 0,9εκ.).

36. Περαιτέρω, αν εντός του ίδιου φορολογικού έτους:

α) η ΕΑΕ προβαίνει σε διανομή και β) στη συνέχεια ο φορολογούμενος εκποιεί το σύνολο των συμμετοχών του στην ΕΑΕ τότε στον κωδικό 478 της δήλωσης φορολογίας εισοδήματος του έτους αυτού (έντυπο Ν), καταχωρείται το ποσό που διανέμεται το φορολογικό έτος αυτό με βάση τις διατάξεις της παρ. 5 του άρθρου 66 του ν.4172/2013 ενώ το ποσό της υπεραξίας από την εκποίηση θα φορολογηθεί.

37. Σε περίπτωση που η υπεραξία από τη μεταβίβαση απαλλάσσεται, δεν υπάρχει διπλή φορολόγηση και, επομένως, δεν αφαιρείται από τη φορολογητέα βάση το μέρος εκείνο, που έχει ήδη φορολογηθεί σε προηγούμενα φορολογικά έτη με βάση τις διατάξεις του άρθρου αυτού (σχετ. παρ. 134 της έκθεσης των BEPS του ΟΟΣΑ Δράση 3 Designing Effective Controlled Foreign Company Rules)

Θ. ΜΕΙΩΣΗ ΦΟΡΟΛΟΓΙΚΗΣ ΥΠΟΧΡΕΩΣΗΣ ΦΟΡΟΛΟΓΟΥΜΕΝΟΥ (ΠΙΣΤΩΣΗ ΦΟΡΟΥ ΕΑΕ)

38. Με την παράγραφο 7 ορίζεται ότι ο φόρος αλλοδαπής που έχει καταβάλει το νομικό πρόσωπο ή νομική οντότητα ή η μόνιμη εγκατάσταση, καθώς και οι συνδεδεμένες εταιρείες σε περίπτωση έμμεσης συμμετοχής, μειώνει τη φορολογική υποχρέωση του φορολογουμένου. Η μείωση αυτή δεν μπορεί να υπερβαίνει το ποσό του φόρου που αναλογεί για το εισόδημα αυτό στην Ελλάδα.

39. Επιπροσθέτως, προκειμένου για την αποφυγή διπλής φορολόγησης σε περίπτωση κατά την οποία η φορολογική υποχρέωση μητρικής ημεδαπής εταιρείας μειώνεται και με τον φόρο που πληρώθηκε από τις λοιπές συνδεδεμένες εταιρείες εφαρμόζοντας τη μέθοδο της πίστωσης, ο εκπιπτόμενος αυτός φόρος δεν θα πρέπει να υπερβαίνει το ποσό του φόρου που αναλογεί για το εισόδημα αυτό στην Ελλάδα. Με τον χειρισμό αυτό αποφεύγεται η διπλή φορολόγηση τόσο σε επίπεδο ΕΑΕ όσο και σε επίπεδο ενδιάμεσων συνδεδεμένων εταιρειών.

40. Ειδικότερα, στο ως άνω παράδειγμα 2 της παραγράφου 16 της παρούσας προκειμένου για την αποφυγή της διπλής φορολογίας πιστώνεται ο φόρος που καταβλήθηκε τόσο στο επίπεδο της ΕΑΕ όσο και στο επίπεδο των εταιρειών που μεσολαβούν (κωδικοί 600 και 619 εντύπου Ν).

Ι. ΜΗ ΕΦΑΡΜΟΓΗ ΤΩΝ ΔΙΑΤΑΞΕΩΝ ΤΟΥ ΑΡΘΡΟΥ 66 ΕΠΙ ΕΤΑΙΡΕΙΩΝ ΠΟΥ ΑΣΚΟΥΝ ΟΥΣΙΑΣΤΙΚΗ ΟΙΚΟΝΟΜΙΚΗ ΔΡΑΣΤΗΡΙΟΤΗΤΑ

41. Με την παράγραφο 8 του άρθρου 66 ΚΦΕ ορίζεται ότι οι διατάξεις του άρθρου αυτού δεν εφαρμόζονται όταν η ελεγχόμενη αλλοδαπή εταιρεία, όπως ορίζεται στην παράγραφο 1, ασκεί ουσιαστική οικονομική δραστηριότητα που υποστηρίζεται από προσωπικό, εξοπλισμό, περιουσιακά στοιχεία και εγκαταστάσεις, όπως αποδεικνύεται από συναφή πραγματικά στοιχεία και περιστάσεις. Το προηγούμενο εδάφιο δεν εφαρμόζεται όταν η ελεγχόμενη αλλοδαπή εταιρεία έχει φορολογική κατοικία ή αποτελεί μόνιμη εγκατάσταση σε τρίτη χώρα η οποία δεν είναι συμβαλλόμενο μέρος της συμφωνίας για τον ΕΟΧ.

42. Επισημαίνεται ότι η Φορολογική Αρχή φέρει το βάρος της απόδειξης ότι η ΕΑΕ που είναι εγκατεστημένη σε χώρα μέλος ΕΕ/ΕΟΧ δεν ασκεί ουσιαστική οικονομική δραστηριότητα, η οποία υποστηρίζεται από προσωπικό, εξοπλισμό, περιουσιακά στοιχεία και εγκαταστάσεις.

43. Αντίθετα, η φορολογική αρχή δεν έχει το βάρος αυτό αν η ΕΑΕ, όπως αυτή ορίζεται στην παρ.1, είναι κάτοικος σε τρίτη χώρα ή, στην περίπτωση που η ΕΑΕ είναι μόνιμη εγκατάσταση, αυτή είναι εγκατεστημένη σε τρίτη χώρα, η οποία δεν είναι συμβαλλόμενο μέρος της συμφωνίας για τον ΕΟΧ. Στην περίπτωση αυτή οι διατάξεις των ΕΑΕ εφαρμόζονται ακόμη και αν η ΕΑΕ ασκεί ουσιαστική οικονομική δραστηριότητα.

ΙΑ. ΔΗΛΩΣΕΙΣ ΦΥΣΙΚΩΝ ΠΡΟΣΩΠΩΝ

44. Μη διανεμηθέν εισόδημα ελεγχόμενης αλλοδαπής εταιρείας, όταν περιλαμβάνεται στο φορολογητέο εισόδημα φυσικού προσώπου, αποτελεί εισόδημα από επιχειρηματική δραστηριότητα, υπολογίζεται με τον φορολογικό συντελεστή που ισχύει για τα κέρδη από επιχειρηματική δραστηριότητα των φυσικών προσώπων, σύμφωνα με όσα ορίζονται με την περίπτωση α' της παραγράφου 4 του άρθρου 66 του ΚΦΕ και αναγράφεται στη δήλωση φορολογίας εισοδήματος των φυσικών προσώπων (έντυπο Ε1) στον Πίνακα Γ2, στους κωδικούς 411 - 412 «Καθαρά κέρδη από επιχειρηματική δραστηριότητα αλλοδαπής» (περίπτωση 8). Συνακόλουθα, ο φόρος αλλοδαπής που έχει καταβληθεί, ο οποίος, σύμφωνα με την παράγραφο 7 του πιο πάνω άρθρου μειώνει τη φορολογική υποχρέωση του φορολογουμένου, αναγράφεται στους κωδικούς 653- 654 «Φόροι που καταβλήθηκαν στην αλλοδαπή» (περίπτωση 12).

ΙΒ. ΝΑΥΤΙΛΙΑΚΕΣ ΕΤΑΙΡΕΙΕΣ

45. Τέλος, σημειώνεται ότι οι διατάξεις του άρθρου 66, όπως τροποποιήθηκε με τις διατάξεις του άρθρου 12 του ν.4607/2019 εξακολουθούν να μην εφαρμόζονται για τις εταιρείες που έχουν συσταθεί και λειτουργούν σύμφωνα με το ν.27/1975 και το ν.δ.2687/1953 καθόσον στις διατάξεις της παρ. 15 του άρθρου 72 του ΚΦΕ ορίζεται ότι δεν εφαρμόζονται για τις εταιρείες αυτές οι διατάξεις των παρ. 3 και 4 του άρθρου 4 του ίδιου Κώδικα.

46. Τα ανωτέρω ισχύουν και για τις εταιρείες, νομικά πρόσωπα ή νομικές οντότητες, κατά το μέρος που τα κεφάλαιά τους είτε προέρχονται από ναυτιλιακή δραστηριότητα ή αποτελούν επενδύσεις από ναυτιλιακά κεφάλαια. Προϋπόθεση συνιστά τα κεφάλαια αυτά να ανήκουν σε συνδεόμενα με τις εταιρείες που έχουν συσταθεί και λειτουργούν σύμφωνα με τον ν.27/1975 και το ν.δ.2687/1953 φυσικά πρόσωπα. Σύμφωνα με τις διατάξεις της παρ. 14 του άρθρου 72 του ΚΦΕ, οι διατάξεις που διέπουν τη φορολογία των ναυτιλιακών επιχειρήσεων και των συνδεόμενων φυσικών προσώπων, μόνο σε σχέση με το εισόδημα που απορρέει από τις επιχειρήσεις αυτές, δεν θίγονται από τις διατάξεις του ίδιου νόμου (σχετ. η ΠΟΛ.1211/2014 εγκύκλιος).

Τρία χρόνια από την τραγωδία στα Τέμπη: Τα συλλαλητήρια και οι συγκεντρώσεις όλη τη χώρα - Ποιοι απεργούν

13:51

Χαλκίδα: Διασωληνωμένος 14χρονος μετά από τροχαίο - Πήρε κρυφά τα κλειδιά του αυτοκινήτου των γονιών

13:49

Σαμαράς για σύμβαση Ελλάδας - Chevron: Δυνητική εκχώρηση κυριαρχικών μας δικαιωμάτων

13:49

Ένωση Δικαστών και Εισαγγελέων: Περιστατικό οπλοφορίας δικηγόρου μέσα σε δικαστική αίθουσα

13:39