Οι λεπτομέρειες του σχεδίου της ΤτΕ για τα «κόκκινα» δάνεια

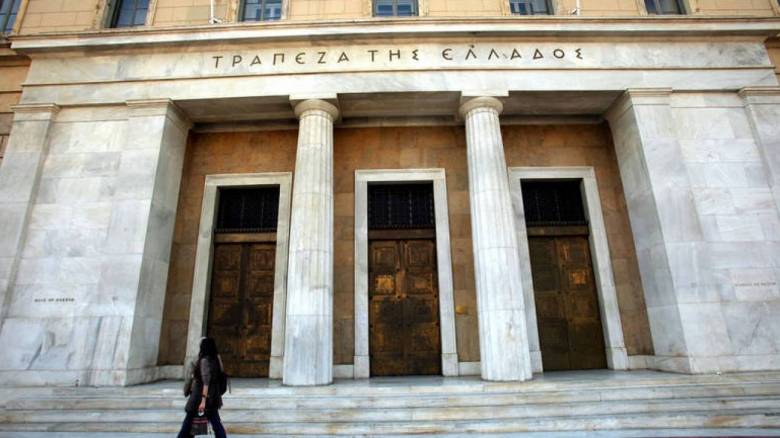

Η πρόταση της Τράπεζας της Ελλάδος για τη δημιουργία κεντρικού σχήματος διαχείρισης των μη εξυπηρετούμενων ανοιγμάτων των τραπεζών με κεφάλαιο τις αναβαλλόμενες φορολογικές απαιτήσεις των τραπεζών, αναλύεται στην επισκόπηση του Ελληνικού Χρηματοπιστωτικού Συστήματος που έδωσε σήμερα στη δημοσιότητα η κεντρική τράπεζα.

Στη σχετική έκθεση σημειώνεται πως «η πρόταση δεν λειτουργεί ανταγωνιστικά ως προς άλλες προτάσεις, ενώ διευκρινίζεται ότι δεν δεσμεύει, ούτε υποχρεώνει σε υιοθέτηση άλλες αρχές και φορείς που εμπλέκονται στο ζήτημα».

Το προτεινόμενο από την ΤτΕ σχήμα προβλέπει τη μεταβίβαση σημαντικού μέρους των μη εξυπηρετούμενων ανοιγμάτων των τραπεζών μαζί με μέρος της αναβαλλόμενης φορολογικής απαίτησης που είναι εγγεγραμμένο στους ισολογισμούς τους σε μία εταιρεία ειδικού σκοπού (Special Purpose Vehicle).

Τα δάνεια θα μεταβιβαστούν στην αξία ισολογισμού (μετά από προβλέψεις). Το ποσό της αναβαλλόμενης φορολογικής απαίτησης που θα μεταβιβασθεί θα αντιστοιχεί σε κάλυψη πρόσθετων ζημιών, ώστε οι αποτιμήσεις των εν λόγω δανείων να προσεγγίσουν τιμές αγοράς. Εν συνεχεία, με νομοθετική ρύθμιση θα προβλεφθεί πως η μεταβιβαζόμενη αναβαλλόμενη φορολογική απαίτηση θα καταστεί αμετάκλητη απαίτηση της Εταιρείας Ειδικού Σκοπού έναντι του Ελληνικού Δημοσίου με προκαθορισμένο χρονοδιάγραμμα αποπληρωμής (σύμφωνα με τη διάρκεια του σχήματος).

Για την κάλυψη του τιμήματος της μεταβίβασης, η Εταιρεία Ειδικού Σκοπού θα προχωρήσει σε έκδοση τιτλοποίησης (securitization) όπου (ενδεικτικά) θα εκδοθούν τρεις τάξεις τίτλων (senior, mezzanine, junior/equity). H κατώτερη τάξη τίτλων (equity) θα καλυφθεί από τις τράπεζες (με συμμετοχή έκαστης που δεν θα υπερβαίνει το 20%) και το Ελληνικό Δημόσιο. Η αποτίμηση των δανείων προς μεταβίβαση θα γίνει από ανεξάρτητους τρίτους φορείς και η τελική διάρθρωση της συναλλαγής (συμπεριλαμβανομένων των ποσοστών των τριών τάξεων τίτλων) από τους συμβούλους της έκδοσης βάσει συνθηκών αγοράς.

Εκτιμάται ότι επενδυτές (σ.σ. οι τράπεζες) θα απορροφήσουν μέρος της ανώτερης τάξης τίτλων (senior) και σημαντικό ποσοστό της ενδιάμεσης τάξης (mezzanine). Σημειώνεται δε πως η δυνατότητα απορρόφησης πρόσθετων ζημιών από τη συμμετοχή του Ελληνικού Δημοσίου (μέσω του μετασχηματισμού της αναβαλλόμενης φορολογικής απαίτησης σε αμετάκλητη απαίτηση της Εταιρείας Ειδικού Σκοπού) ενισχύει σημαντικά την πιθανότητα αποπληρωμής των ανώτερων τάξεων ομολόγων (senior, mezzanine). Παράλληλα προβλέπεται, μέσω της συμμετοχής στην κατώτερη τάξη τίτλων (junior/equity), η κατανομή τυχόν πλεονασμάτων σε Ελληνικό Δημόσιο και τράπεζες.

Η διαχείριση του σχήματος θα γίνεται αποκλειστικά από ιδιώτες (εταιρείες διαχείρισης) και αναμένεται να υπάρξει διαχωρισμός συναλλαγών και διαχείρισης ανά κατηγορία δανείων (επιχειρηματικά, στεγαστικά, καταναλωτικά, κ.λπ.). Σύμφωνα με την πρόταση οι εντολές προς διαχειριστές θα προκύπτουν μετά από ανταγωνιστική διαδικασία και το πλαίσιο διαχείρισης θα είναι σύμφωνο με διεθνείς βέλτιστες πρακτικές διαφάνειας και εποπτείας.

Σημειώνεται ότι, πριν από την ολοκλήρωση της συναλλαγής, οι τράπεζες αναμένεται ότι θα προχωρήσουν, σε συνεννόηση με τον εποπτικό βραχίονα της Ευρωπαϊκής Κεντρικής Τράπεζας, σε αναμόρφωση της τρέχουσας στοχοθεσίας μείωσης των μη εξυπηρετούμενων ανοιγμάτων, με απώτερο στόχο την επίτευξη μονοψήφιου ποσοστού μη εξυπηρετούμενων ανοιγμάτων εντός τριετίας.

Κλειστή λόγω καθίζησης η Πατρών - Τριπόλεως

16:19

Πιερρακάκης: «Η έλλειψη αποτελεσματικότητας διαβρώνει την εμπιστοσύνη στις κοινωνίες»

16:10

Ουκρανικά drones έπληξαν ρωσικό εργοστάσιο που παράγει εξαρτήματα πυραυλικού καυσίμου

15:59

Αναταραχή στα μουσεία παγκοσμίως: Πρόγραμμα τεχνητής νοημοσύνης αμφισβητεί πίνακες του Βαν Άικ

15:47

.jpg?t=MppgBkuRoQ6S_hocevAG-A)